预计,2022年和2023年充足的铜供应将使市场保持平衡,但随着经济体转向可再生能源,矿企需要立即开始投资新产能,以满足需求增长的回升。

当前,铜价约为每吨9,900美元,接近2011年2月创下的每吨10,190美元的纪录高位,大大高于新项目和扩建项目获利所需的水平。

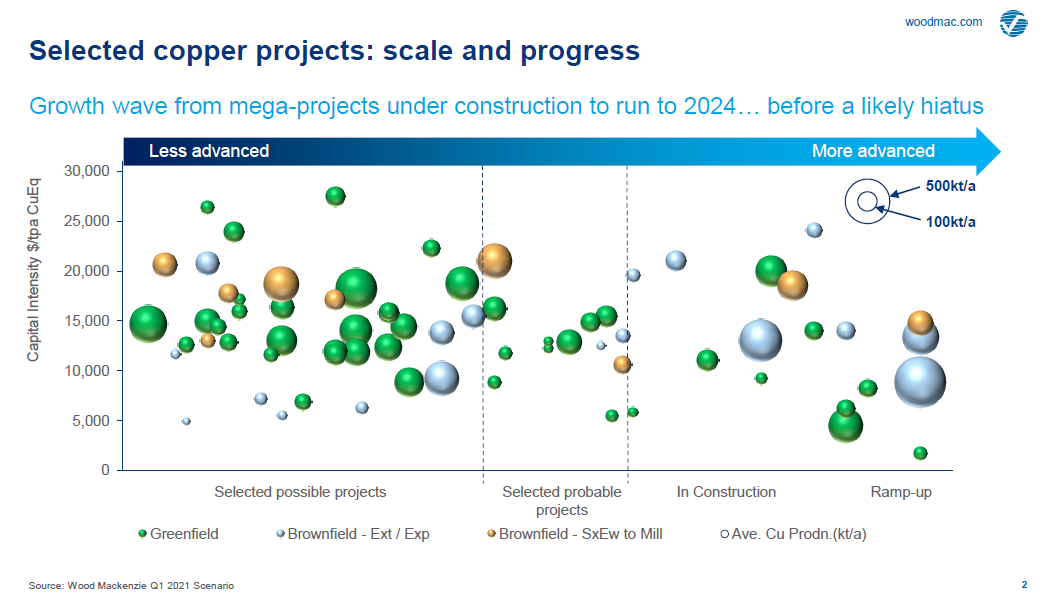

价格跌破最低利润门槛后,许多项目在2013年后被搁置。

Wood Mackenzie的分析师William Tankard说:“到2030/2031年,我们的未开发项目产能将出现450万吨的供应缺口。迫切需要继续进行技术研究,矿山许可和融资工作,以保持供应趋势,从而在中期可以跟上需求增长的步伐。”

2022年和2023年投产的项目大部分在2017年和2018年获得批准。这些项目包括必和必拓在智利的Spence矿山的扩建,预计明年将达到满负荷生产,到2026年每年将生产30万吨铜。英美资源集团在秘鲁的Quellaveco项目预计将从2023年起每年生产30万吨。

摩根大通(JPMorgan)分析师在一份报告中表示:“在2016-2018年的最后一次价格上涨周期中,批准了价值250亿美元的项目,年产能为180万吨。这些项目的供应将在未来三年内进入市场。”

当铜价约为每吨6,500美元时,许多项目都获得了批准。

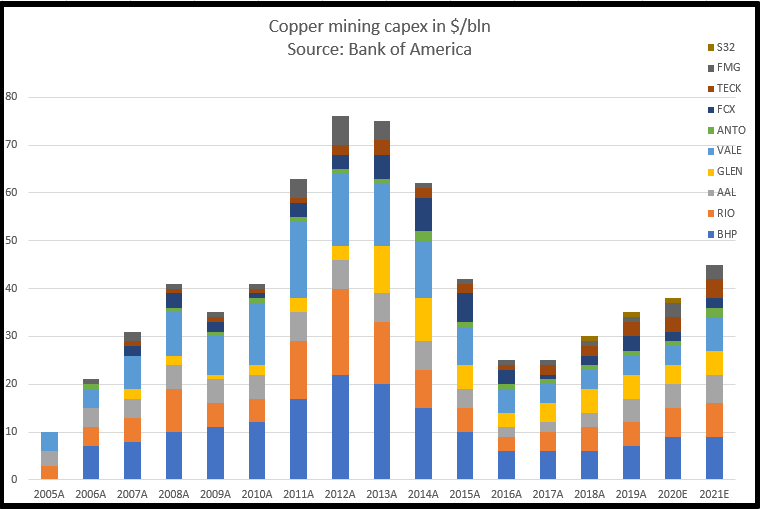

据美国银行(Bank of America)分析师Michael Widmer称,铜价现在更高了,但是矿业企业并没有致力于投资。“为了满足铜需求,到2025年,矿企每年需要在资本支出上花费600亿美元,但今年预计达到450亿美元。”

美国银行估计,去年与脱碳有关的铜需求量为235万吨,占全球总量的10%。预计该数字将在2025年增加到400万吨,在2030年增加到520万吨。