2018年,沉寂了两年的“电力超级快递”特高压市场利好频出。2018年9月7日,国家能源局规划了9项重点输变电工程建设,涉及“五直七交”12条特高压线路。

12月25日,国家电网公司宣布首次在特高压领域引入社会资本参股,次日,特高压板块上演涨停潮,风范股份、国电南自、汇金通等多只个股涨停,风范股份更是连拉十个涨停板,累计上涨160.49%。

(来源:央视财经 ID:cctvyscj)

此轮特高压建设的背景是什么,与上一轮的区别又体现在哪里呢?

特高压成“电力超级快递”降低弃风弃光率

在我国,特高压是指±800千伏及以上的直流电和1000千伏及以上交流电的电压等级。与传统输电技术相比,特高压输电技术的输送容量最高可以提升3倍,输送距离最高提升2.5倍,输电损耗可降低45%,单位容量造价可降低28%。因此,特高压成为“电力超级快递”。

我国的电力资源与负荷中心呈现典型的逆向分布特征,80%以上的能源资源分布在西部和北部,而中东部地区能源需求占比达到70%以上,这使得跨区长距离输电的需求客观存在。以用电大省江苏省为例,2018年1月至11月,江苏省全社会用电量约5576亿千瓦时,发电量约4458亿千瓦时,需要输入的电量约为1100亿千瓦时。

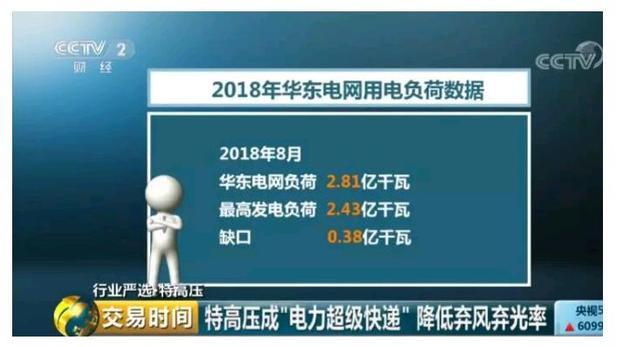

从负荷情况来看,2018年我国华东电网最高用电负荷出现在8月份,达到了2.81亿千瓦,而华东电网内最高发电负荷约2.43亿千瓦,用电缺口约0.38亿千瓦。

安信证券电力设备与新能源行业首席分析师邓永康:南方电网公司的跨区输送是从云南贵州等地往广东输送,大概占比现在是在18-20%之间。值得关注的是,过去几年在三北地区建了很多风电和光伏,建完之后,其实有很多是发完之后输不出来的,送不出来,就被迫会弃掉。

分析师指出,可再生能源领域面临几乎同样的问题。目前我国的风力和光伏装机主要集中在三北地区,由于电源生产能力往往大于当地消纳与外送能力的总和,因而会产生弃风、弃光等问题。

2016年三北地区的弃风率为16.3%,随着2016年至2017年,12条特高压工程陆续投产,2017年我国三北地区的弃风率已经下降到11%,2018年上半年进一步下降到了9.5%。

截至目前,我国已建成投运21条特高压线路,在建6条线路,建成和核准在建特高压工程线路长度达到3.7万公里、输电容量为1.8亿千瓦,而且还会在2018年、2019年两年间核准9个重点输变电线路,涉及5条特高压直流线路和7条特高压交流线路。相关研报预计,在拉基建稳增长的大背景下,第三轮特高压集中建设潮即将到来。

中银国际电力设备与新能源行业首席分析师沈成:这一轮的建设目的更多是像交流线路,是用来增强华中华北特高压主网架的一个坚强程度。直流线路侧重于解决水电,包括新能源的电力输出与消纳。但是也有一部分原因是基于现在整个经济增速有下滑压力的基础之上,整体的基建开始升温。

预计12条线路投资额超2000亿

特高压设备分为主设备和辅助设备。其中,辅助设备主要包括线缆、钢塔等,行业集中度较低。而主设备的技术门槛高,每种主设备一般由3-5家设备厂商提供,市场份额相对稳定。那么,此次特高压建设重启能够带动多大规模的订单,特高压设备的招标价格又是怎样变化的呢?

根据相关研报,以一般特高压工程投资额度计算,平均每条特高压线路投资约200亿元,预计此次核准的12条特高压线路投资规模在2000亿元以上。反映到主设备订单方面,此轮规划预计释放约468亿元。

特高压的大规模建设,除基础土建外,变电站与换流站是成本的重要组成。

一般而言,交流变电站单站的造价约为20-30亿元,其中,组合电器的价值量最大,在交流线路投资中的占比约10%-15%,毛利率在25%以上。

直流换流站单站的造价约为40-50亿元,其中价值量最大的是换流阀和换流变压器,换流阀在直流线路的投资中占比约10%左右,毛利率在30%-40%,换流变压器的占比约10%-15%,毛利率约为20%。

中银国际电力设备与新能源行业首席分析师沈成:特高压设备的招标价格,其实目前相对于刚开始规划的时候已经出现了一定幅度的下降。以组合电器为例,在刚开始的时候,它的价格一个间隔是要超过一个亿的,当前它的价格大概是在8000万左右,可能降幅20%左右。

特高压设备的原材料主要为铜、银、钢等金属,以组合电器为例,它的原材料成本占比约80%。分析师表示,随着电网基建整体提速,对于铜、银等原材料需求会有所增加,如果未来原材料价格出现大幅上涨,则会影响相关公司的盈利能力。

安信证券电力设备与新能源行业首席分析师邓永康:目前看下来就是铜的价格也是处于一个下降通道里面的。每公里的造价是略微有一些下降的,交流的部分,大概是下降了11%左右,但是直流的部分是上涨了20%,就是2017年的情况。

特高压行业景气度回升 设备厂商将迎业绩高峰

从历史来看,每一轮特高压建设高峰都伴随着相关公司经营业绩的大幅提升和股价的快速上涨。在此轮建设中,相关上市公司的业绩弹性将会有多大的提升呢?板块的投资机会又体现在哪里?

A股特高压板块共有26家上市公司,总市值超过2500亿元。2018年前三季度,板块营收排名前五位的分别为特变电工、中天科技、国电南瑞、中国西电以及平高电气,其中,中国西电和平高电气的营收和归母净利润均有所下滑。目前有18家公司公布了2018年年度业绩预告,其中15家公司预亏或预减。

分析师表示,由于特高压设备交货期一般在一年到一年半,2017年相对来说是一个开工建设小年,因此2018年特高压设备业务占比较大的公司业绩表现较为平淡,预计2020年设备厂商或将迎来业绩高峰。

安信证券电力设备与新能源行业首席分析师邓永康:大概对于国电南瑞的收入弹性可能就10%出头的水平。然后对于许继电气大概20%左右,平高电气大概30%左右,特变电工大概也是10%的收入弹性,中国西电大概30%出头的收入弹性。

从订单情况来看,2019年1月31日,国家电网公示了4条特高压输电工程设备预中标情况,这4条线路主设备招标共计175亿元,预计国电南瑞、平高电气等八家公司中标155亿元,占比约88%。其中,中国西电、平高电气、国电南瑞、特变电工以及许继电气分别预中标34.7亿元、19.8亿元、18.9亿元和10.5亿元。

盈利能力方面,板块市值排名前五的公司中,国电南瑞近五年净资产收益率最高,2014年-2017年均超过17%,特变电工和中国西电相对较低,近五年均未超过10%。板块毛利率中位数约为20%,在市值前五的公司中,国电南瑞和中国西电的毛利率较高,均超过25%。

从历史来看,受益于特高压建设高潮,龙头公司取得阶段性业绩高增长,股价也大幅受益,2012年到2015年平高电气、许继电气、中国西电阶段最高涨幅分别达到了395%、393%和373%。自2018年9月3日新一轮规划开启以来,截至2019年2月1日收盘,特高压板块累计涨幅接近5%,其中,平高电气、风范股份、通光线缆、大连电瓷以及许继电气涨幅均超过38%。

中银国际电力设备与新能源行业首席分析师沈成:从投资标的上来说,主要有两类的投资思路。第一类是寻找这些特高压业绩占比比较大的公司,那么这样特高压未来建设高峰业绩确认的弹性是比较大的。第二类他们的特高压业绩占比虽然比较小,但是整个公司的经营可能是比较稳健的,那么特高压方面的业绩会大大增强它们业绩增长的确定性。

分析师指出,特高压板块具有典型的逆周期属性,由于电网投资是基建的重要内容,随着基建走强,沉寂了两年的特高压市场将步入上行周期。从估值情况来看,纵观近五年的市盈率,市值排名前五的公司均处于历史低位。分析师表示,平高电气、许继电气的估值在上一轮建设高峰的业绩兑现期基本处于20倍左右,由于市场普遍对特高压项目的持续性存在疑问,预计后续估值在15倍左右。