1、欧洲海上风电行业发展领先全球

——累计装机量:欧洲占全球比重超80%,英德两国尤为突出

风电原理是利用风力带动风车叶片旋转,促使发电机发电,因而风电场当地的风速对发电量影响较大。由于海上风能资源丰富稳定,且沿海地区电网容量大、风电接入条件好,风电开发已呈现由陆上向近海发展的趋势。

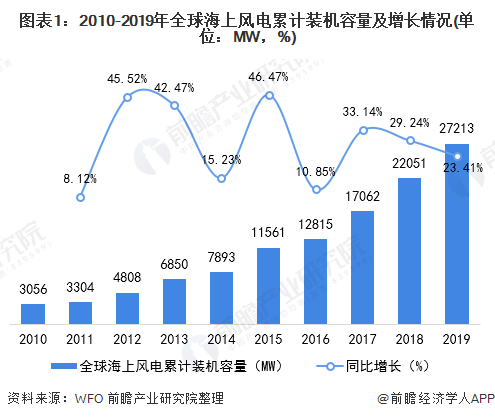

根据世界海上风电论坛(WFO)发布的数据显示,截至2019年底,全球已投运海上风电场共有146个,累计装机容量达到27.2GW,同比增长23.4%。其中,2019年,全球新建海上风电场16个并投入运行,共新增装机容量5.2GW。总体来看,全球海上风电市场运行较为稳健,2010-2019年每年都有新增海上风电项目,全球海上风电累计装机容量保持持续增长态势。

从区域分布情况来看,欧洲的海上风电行业发展遥遥领先。根据WFO统计数据,截至2019年底,欧洲海上风电累计装机容量约2192.3万千瓦,占全球比重约80.55%;亚洲海上风电累计装机容量约526.2万千瓦,占比约19.33;美洲中海上风电累计装机容量约3万千瓦。

由于统计口径(葡萄牙等)等原因,WFO数据与欧洲风能协会(WindEurope)数据存在细微差距。WindEurope统计数据显示,2019年欧洲海上风电累计装机达到2207.2万千瓦。

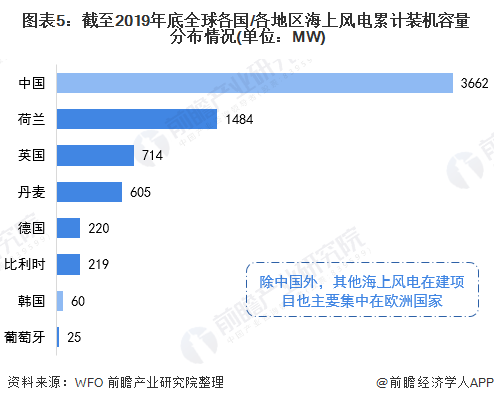

对比全球各国/地区已投运海上风电场(所有风机全部投运)的累计装机容量情况发现,第一,海上风电累计装机项目主要集中在欧洲国家,统计中的17个国家/地区中有11个国家是属于欧洲;

第二,英国和德国两大欧洲国家在海上风电市场表现尤为突出,2019年,英国海上风电累计装机容量达到9.7MW;德国海上风电累计装机量7.5GW;

第三,中国是全球海上风电第三大市场,2019年累计装机容量4.9GW。

——在建装机量:欧洲在建海上风电装机量约占全球50%

截至2019年底,全球共有23个在建(未全部投运,至少安装了一台风机基础)海上风电项目,共7GW,全部集中在亚洲和欧洲。其中,欧洲海上风电在建装机容量约326.7万千瓦时,占全球比重46.74%,将近一半;其余均集中在亚洲,在建装机容量约372.2万千瓦时。

结合海上风电项目在建装机容量的国家/地区分布来看,中国在建海上风电项目的装机容量高达3.7GW,占全球在建海上风电项目容量的52.9%;中国在建海上风电项目达到13个,占全球56.5%;可以看出,在政策、社会和技术等多重因素驱动下,中国在海上风电市场的布局正加速扩张。

2019年底,中国已经投运的海上风电装机容量为4906MW,在建为3662MW;随着在建的海上风电项目的推进,2020年中国在全球海上风电市场的地位有望突破全球第三,取代德国成为全球第二的位置;2020年后仍有机会进一步突破超越英国,将有可能替代应该成为全球最大的海上风电市场。

2、欧洲海上风电行业竞争格局分析

——地区竞争格局

根据欧洲风能协会(WindEurope)统计数据,截至2019年底,欧洲海上风电累计并网5047台风电机组,总容量22072MW;欧洲已有110个海上并网风电场(包括部分风机并网情况),分布在12个国家。英国的处于欧洲领先地位,海上风电累计装机容量占比45%,德国以34%位居第二,其次是丹麦(8%),比利时(7%)和荷兰(5%)。

根据WFO统计数据,截至2019年底,欧洲海上风电累计装机容量约21923MW,英国占比44.3%,德国占比34.2%,丹麦占比7.9%。

注:左边WFO统计数据,右边WindEurope统计数据,二者统计口径存在细微差距。

——海上风电风机制造商竞争格局

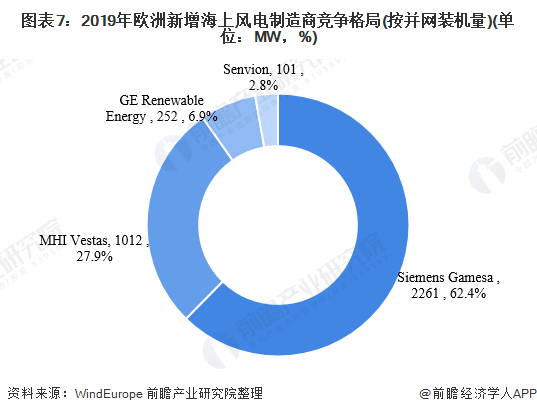

从新增海上并网装机情况来看,2019年风机制造商竞争格局情况如下:

西门子歌美飒可再生能源(SGRE)2019年新增海上并网装机量为2261MW(占62.4%)。该公司为三个英国风电场(Hornsea One,Beatrice 2,East Anglia Offshore 1)和两个德国风电场(EnBW Albatros和Hohe See)提供了323台并网风机(SWT-7.0-154型)。

三菱重工维斯塔斯(MHI Vestas)2019年新增海上并网装机量为1012MW(占27.9%),主要供应给比利时、丹麦、德国、荷兰和葡萄牙五个不同的欧洲国家。

通用电气可再生能源公司2019年新增海上并网装机量为252MW(占6.9%),在德国Merkur海上风电场安装42台Haliade 70- 6MW风机。

Senvion公司2019年新增海上并网装机量为101MW(占2.8%)。该公司为德国Trianel Windpark Borkum 2项目提供了16台风机。

从累计装机情况来看,截至2019年底,西门子歌美飒在欧洲累计装机15GW,以68.1%的占有率成为欧洲最大的海上风机制造商;MHIVestas(三菱重工-维斯塔斯)位列次席,市场份额为23.5%,是西门子歌美飒装机容量的三分之一;排名第三是德国的Senvion,份额为4.4%。截至2019年底,前三家风机制造商占据欧洲96%的市场份额,市场高度集中。

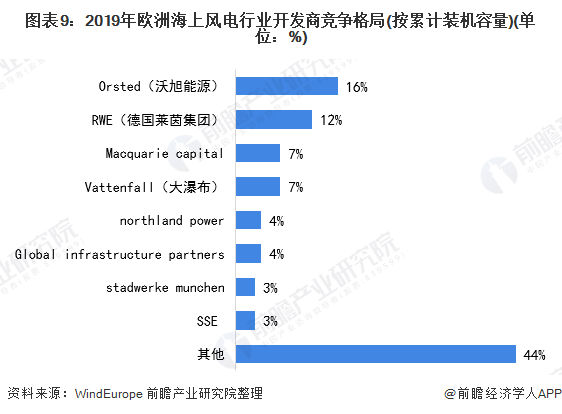

——海上风电开发商企业竞争格局

截至2019年底,Orsted继续以16%的市场份额占据头把交椅;在收购了Innogy和E.ON可再生能源的所有资产后,德国电力巨头RWE以12%位居第二,Vattenfall(大瀑布)占7%,Macquarie Capital(麦格里)占7%,Global infrastructure partners占4%,Northland Power占4%。前6家开发商累计装机容量占据整个欧洲市场一半份额。

3、欧洲海上风电行业发展趋势及前景分析

根据权威机构预测,到2028年,全球海上风电装机容量将达到近160吉瓦,远高于2018年底的22吉瓦。预计到2030年,全球海上风电装机容量将达到220GW。风电的大规模发展将会提高规模经济以及供应链水平,加之技术的不断革新,风电的成本将会持续下降,海上风电也不例外。

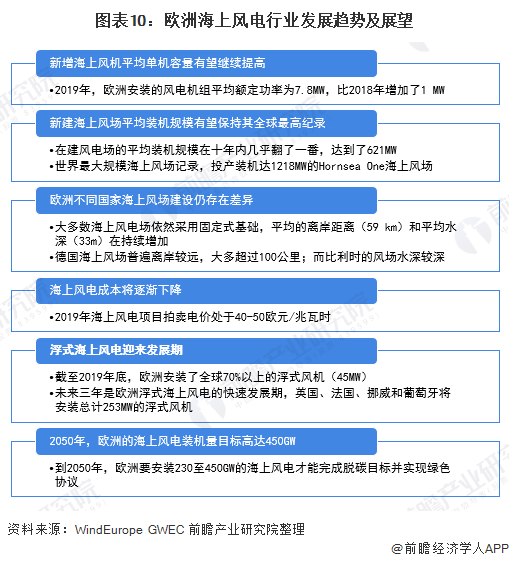

结合欧洲海上风电市场发展的基本情况及发展目标来看,欧洲海上风电行业未来发展趋势和发展前景总结如下: